PARASAL GENİŞLEME POLİTİKASI

Parasal genişleme, merkez bankasının ekonomiyi teşvik etmek için elindeki araçları kullanmasıdır. Bu para arzını artırır, faiz oranlarını düşürür ve toplam talebi yükseltir. Gayri safi yurtiçi hasıla ile ölçülen büyümeyi artırır. Aynı zamanda para biriminin değeri düşmesiyle döviz kurları da düşer.

Parasal genişleme politikası, iş döngüsünün daralma aşamasını belirler. Ancak politika yapıcıların bunu zamanında yakalamaları zordur. Bu nedenle genellikle bir resesyon başladıktan sonra parasal genişlemenin uygulandığını görürüz.

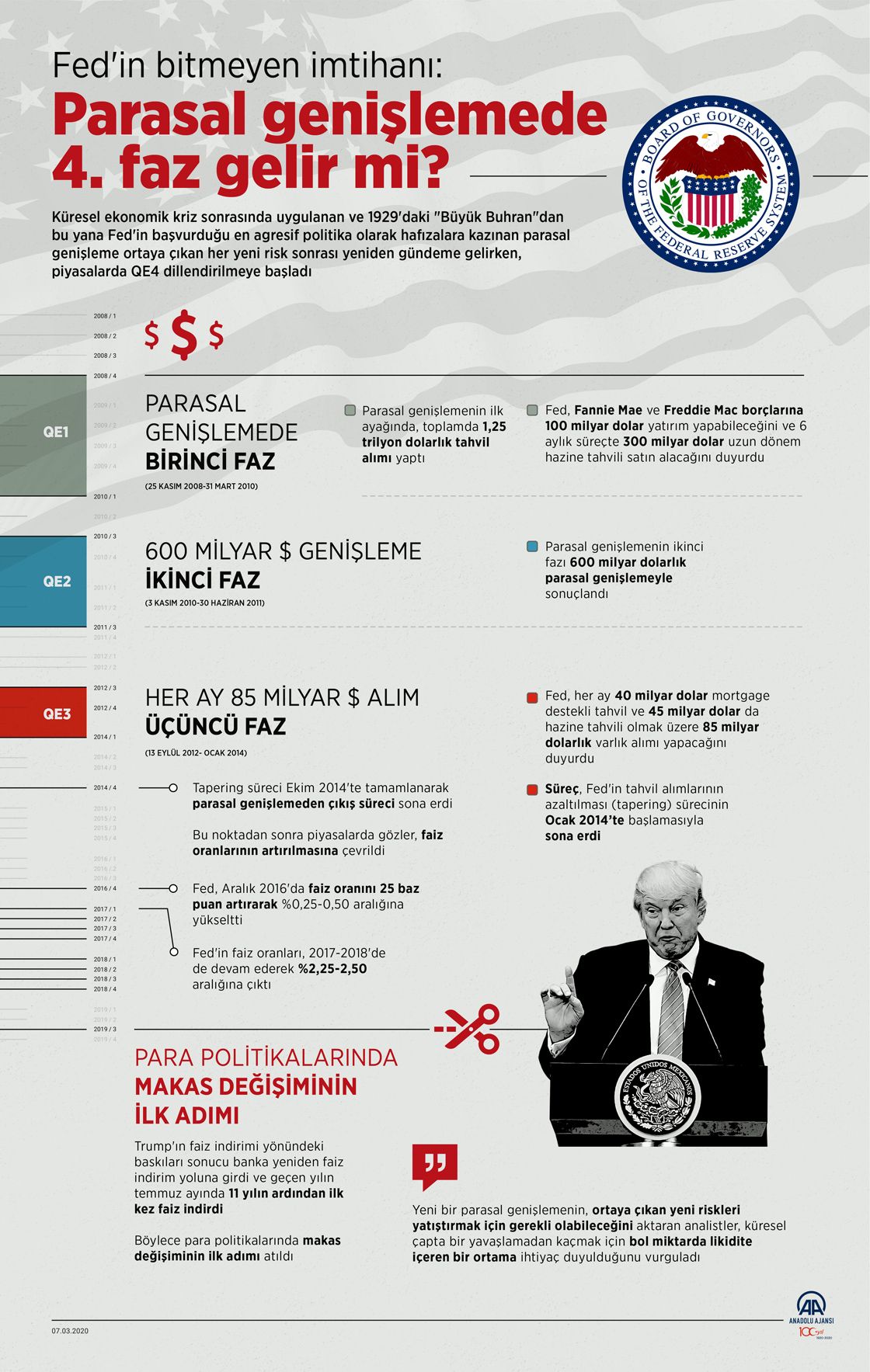

1929'daki "Büyük Buhran"dan bu yana Fed'in başvurduğu en agresif politikaları uygulayarak dünya finans piyasaları tarihine geçen Ben Bernanke'nin parasal genişleme politikası, son günlerde koronavirüs salgınının ardından yeniden dillendirilmeye başladı. Ekonomistler, ekonominin "sıfıra yakın" faizlerle desteklenmesinin ardından yeni bir parasal genişleme sürecinin başlayıp başlamayacağına dair görüşlerin dile getirilmeye başlandığını belirtirken, Fed'in son hamlesinin, artan oynaklık ve algı bozulmasının etkilerinin tahminlerden daha fazla olabileceğini düşündürdüğünü söyledi.

Yeni bir parasal genişlemenin, ortaya çıkan yeni riskleri yatıştırmak için gerekli olabileceğini aktaran analistler, küresel çapta bir yavaşlamadan kaçmak için bol miktarda likidite içeren bir ortama ihtiyaç duyulduğunu vurguladı.*

Parasal Genişleme Nedir?

Merkez bankası genellikle resesyondayken ya da resesyon beklentisi varken ekonomiyi canlandırmak için bu politikayı kullanır. Para arzını genişletmek, tüketimi ve yatırımı artırmak amacıyla daha düşük faiz oranları ve borçlanma maliyetleri uygular.

ABD merkez bankası Federal Rezerv, parasal genişleme politikasının nasıl işlediğine dair iyi bir örnektir. Fed'in en yaygın kullanılan aracı açık piyasa işlemleridir*. Bu işlemlerde üye bankalardan Hazine bonosu alır. Böylece Fed kredi yaratır ve Fed'in para bastığını söylerken insanların kast ettiği şey tam olarak budur.

*Açık Piyasa İşlemleri: Türkiye’de açık piyasa işlemleri, Merkez Bankası tarafından finans piyasasındaki kısa vadeli faiz oranlarının politika faiz(ler)i etrafında oluşmasını sağlamak ve likiditeyi düzenlemek için kullanılır. [1]

FED ve Parasal Genişleme Politikası

Fed, bankaların Hazine bonolarını kredi ile değiştirerek onlara borç vermeleri için daha fazla nakit para verir. Fazla nakdi borç verebilmek için bankalar borç verme oranlarını düşürür. Bu da otomobil, okul ve gayrimenkul için kredileri daha ucuz hale getirir. Ayrıca kredi kartı faiz oranlarını da düşürüler. Tüm bu ekstra krediler tüketici harcamalarını artırır.

Ticari krediler daha uygun olduğunda, şirketler tüketici talebini karşılamak için genişleme politikası uygulayabilirler. Bu şirketler bünyelerine daha fazla işçi alırlar ve bu işçilerin gelirlerini yükselterek daha fazla harcama yapmalarını sağlamış olurlar. Bu genellikle talebi canlandırmak ve ekonomik büyümeyi %2 – 3 gibi sağlıklı bir orana çekmek için yeterlidir.

Federal Açık Piyasa Komitesi ayrıca federal fon oranını düşürebilir. Federal fon oranı, bankaların gecelik mevduatlar için birbirlerinden ücret alma oranlarıdır. Fed, bankalardan her gece yerel Federal Rezerv şubelerinde belirli bir miktar depozito bulundurmalarını istemektedir. İhtiyaçlarından daha fazlasına sahip olan bankalar, fazlalığı yeterli olmayan bankalara borç vererek, federal fon oranını tahsil ederler. Fed hedef oranını düşürdüğünde, bankaların rezervlerini sürdürmeleri ucuzlar ve onlara borç vermeleri için daha fazla nakit para verir. Sonuç olarak, bankalar müşterilerinden tahsil ettikleri faiz oranlarını düşürebilir.

Fed'in üçüncü aracı iskonto oranıdır (discount rate). İskonto oranı, ticari bankalara ve diğer mevduat kuruluşlarına, bölgesel Federal Rezerv Bankası'nın kredi veren tesislerinden aldıkları krediler üzerinden uygulanan faiz oranıdır.

Fed, dördüncü aracı olan rezerv ihtiyaçlarını düşürmeyi neredeyse hiç kullanmıyor. Bu, likiditeyi hemen artırsa da, üye bankalar için birçok yeni politika ve prosedür gerektirir. Rezerv oranı, merkez bankaları tarafından kredi faaliyetlerini artırmak için kullanılan bir araçtır. Durgunluk döneminde bankaların para kredi verme olasılıkları daha düşüktür ve tüketicilerin ekonomik belirsizlik nedeniyle kredi alma olasılıkları daha düşüktür. Merkez bankası, temel olarak ticari bir bankanın kredi verirken tutması gereken sermaye miktarı olan rezerv oranını azaltarak bankaların artan kredilerini teşvik etmeyi amaçlamaktadır.

Parasal Genişleme ve Daralma Politikası

Fed bankacılık sistemine çok fazla likidite getirirse enflasyonu tetikleme riski vardır. O zaman fiyatlar Fed'in %2 enflasyon hedefinden daha fazla yükselir. Fed bu hedefi sağlıklı talebi canlandırmak için belirler. Tüketiciler fiyatların kademeli olarak artmasını beklediği zaman tüketicilerin daha fazla satın alma olasılığı yükselir.

Enflasyon % 2 -% 3'ün üzerine çıktığında ise sıkıntılar başlar. Tüketiciler enflasyon yüksekliğini görünce yüksek fiyatlardan kaçınmak için stok yapmaya başlar. Bu, talebi hızlıca yukarı çeker ve işletmeler de daha fazla üretim yapmak ve daha fazla işçiyi işe almak zorunda kalır.

Bazen işletmeler ise yeterince üretim yapamayacaklarını bildiklerinde fiyatları artırmaya başlayabilirler. Diğer zamanlarda da fiyatları yükseltirler çünkü maliyetler sürekli artar. Fakat eğer bu durum kontrolden çıkarsa, hiperenflasyon oluşabilir. O zaman fiyatlar ayda % 50 veya daha fazla yükselir.

Enflasyonu durdurmak için Fed, daraltıcı veya kısıtlayıcı para politikası uygulamaya başlar. Fed faiz oranlarını yükseltir, hazine ve diğer bonoları satar. Bu para arzını azaltır, likiditeyi kısıtlar ve ekonomik büyümeyi yavaşlatır. Fed'in hedefi, hem işsizliği hem de enflasyon oranını %2 hedefinin yakınında tutmaktır.

Parasal Genişleme Örneği

2000’lerde ABD’de Büyük Durgunluk dönemi yaşanmıştı. Bu dönemde uygulanan parasal gevşeme politikası örnek olarak verilebilir. O dönemde konut fiyatları düşmeye ve ekonomi yavaşlamaya başladıkça Federal Rezerv, 2007 yılının Haziran ayında % 5,25'te olan iskonto (discount) oranını 2008 sonuna kadar % 0'a kadar düşürmüştü. Ekonomi hala zayıfken, hükümetten Ocak 2009'dan Ağustos 2014'e kadar menkul kıymet alımı yaptı. Toplamda 3.7 trilyon ABD doları alımı gerçekleşti.

Kaynaklar:

*https://www.aa.com.tr/tr/analiz/fedin-bitmeyen-imtihani-parasal-genislemede-4-faz-gelir-mi/1757741

[1]https://www.tcmb.gov.tr/wps/wcm/connect/TR/TCMB+TR/Main+Menu/Temel+Faaliyetler/Piyasalar/Acik+Piyasa+Islemleri

https://www.thebalance.com/expansionary-monetary-policy-definition-purpose-tools-3305837