BANKALARDA KREDİ DÜZENLEMELERİ

BDDK KARARI NE YÖNDE OLACAK?

Türkiye’nin 2018 yılında başlayan kur krizine bir çözüm getirmek için yaptığı en agresif hamle, bankaları kredileri yeniden yapılandırmak veya satışa hazır hale getirmek için yıl sonuna kadar çalışmalarını desteklemek oldu.

İki kaynağa göre, Türkiye'nin son haftalarda bankaların hangi kredileri yeniden düzenlemeleri veya yeniden sınıflandırmaları gerektiğini ve hangi kredilerin NPL (takipteki kredi, temerrüde düşmüş kredi) olduklarını açıklamaları için banka yöneticileriyle görüşmelerde bulunmaya çalışıyor.

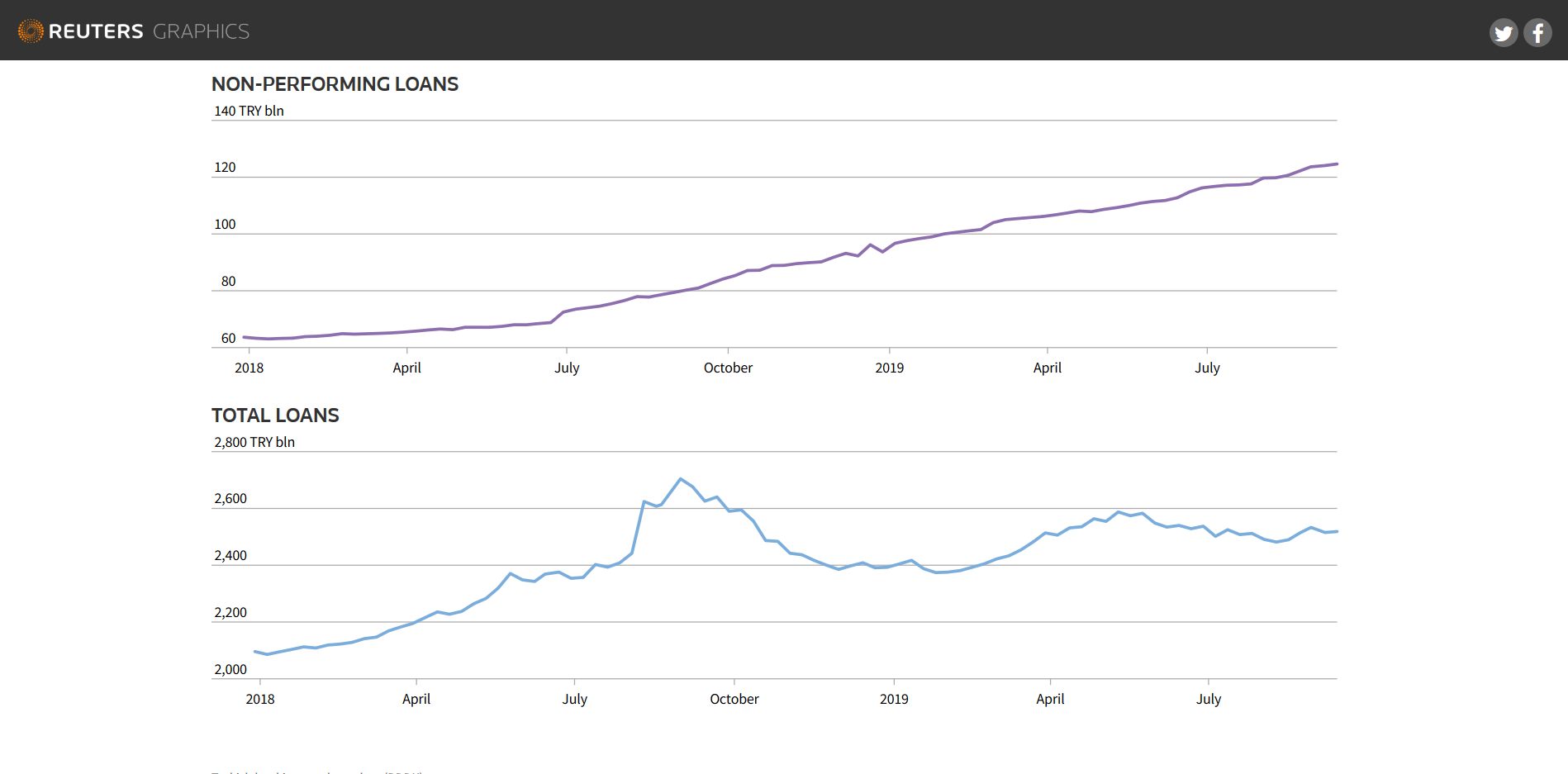

Döviz krizinin en karanlık anlarından bir yıl sonra salı günü BDDK yetkilisi, bankaların takipteki krediler (NPL - takipteki alacaklar) olarak toplam 46 milyar lira (8.1 milyar dolar) tutarındaki kredileri yazma zorunluluğu ile halka açıldı. Bu hareket, hükümetin bankalar, özellikle de daha ihtiyatlı özel bankalar için daha fazla kredi verme ve Cumhurbaşkanı Tayyip Erdoğan’ın gelecek yıl %5’lik ekonomik büyüme hedefine ulaşmasına yardım etme arzusundan kaynaklandı.

BDDK ve hükümetle görüşmelerde bulunan kıdemli bir bankacı, “Hükümet sabrını yitirdi ve harekete geçmek istiyor. Ağustos'ta hiçbir gelişmenin yaşanmadığını biliyorduk, bu yüzden ilk önce kimin sabrını kaybedeceğini beklemiş olduk”dedi. Bankalar, Türkiye Hazine Bakanlığının kendilerini olası zararlardan korumaları adına daha fazla hamle yapmasını umut ederek BDDK ve hükümet yetkililerine mali politikalarının kısmen gerilemeye yol açtığını ilettiler.

Değişimden etkilenmesi muhtemel büyük özel bankalar arasında analistler, bu hafta hisse senetleri zarar görmüş olan olan Yapı Kredi ve Garanti BBVA'yı vurguladılar. Fakat iki banka da takipteki krediler (NPL) hakkında yorum yapmak için acele etmek istemediklerini söyledi.

2018 krizi, Türk lirasının değerini % 30 oranında düşürdü, enflasyon ve faiz oranlarını yükseltti. Türkiye’nin 766 milyar dolarlık ekonomisi 2019’a kadar resesyona girerek bankaların inşaat ve enerji şirketlerinin hizmet verememesine yol açan 20 milyar dolarlık borca girmesine sebep oldu.

Hükümet yetkilileri, bankaların daha geniş bir "yapısal değişiklik" istediğini ve bazı kredilerin temelini oluşturan projeleri birleştirmeyi veya iptal etmeyi önerdiğini söyledi. Üst düzey bankacılar, borç verenlerin borçlarının yıllara yayılmasındansa yıl sonuna kadar olası riskler için onları uyarmak istediklerini belirttiler. Ancak hükümet ikna olmadı.

Bir borç danışmanı, “Hem BDDK hem de Hazine'nin odağı, bankaların şeffaf ve net bir bilançoya sahip olmaları için tekrar borç vermeye başlayabilmeleridir” dedi. Üst düzey hükümet yetkilisi, BDDK ile haziran ayında başlayan bankalar arasındaki grup ve ikili görüşmelerde, onlardan kredilerini NPL'lere yeniden yapılandırmalarını veya dönüştürmelerini son bir kez istedi.

Yetkili, "Ancak beklenen eylem gerçekleşmedi. Bu nedenle bankalardan daha fazla kredi kullanmaları isteniyor ve tabii ki kötü kredilerin yeniden yapılandırılmasında daha agresif bir tavır takınıyorlar” diye belirtti.

Türkiye Cumhuriyet Merkez Bankası, Erdoğan’ın toparlanma baskısı altında kalmasına rağmen, faiz oranlarını iki aydan daha az bir sürede 750 baz puan düşürdü ve bankaların borç vermelerini hızlandırmak için harekete geçti.

Hükümet yetkilisi, BDDK'yı harekete geçiren motivasyon faktörlerinden birisinin IMF yetkililerinin bu ay Türkiye’yi ziyaret ederek 46 milyar liralık rakam içeren bir yıllık rapor hazırlamaları olduğunu belirtti.

Ayrıca Türkiye'deki bankaların kazançlarını bu yıl % 20 oranında azalacağını tahmin etmişlerdi. BDDK, bankaların takipteki alacak oranının (NPL) yıl sonunda % 4,6'dan % 6,3'e yükseleceğini belirtti.

BDDK’nın açıklanmasından bu yana bir Türk bankaları endeksi % 2,3 oranında düşerken, yılın ilk yarısında borç vermeyi hızlandıran devlet bankaları bu durumdan faydalanabilir.

Ziraat Bankası gibi devlet bankalarından % 2,1 oranında yüksek olan Yapı Kredi gibi büyük özel bankaların takipteki alacak oranı (NPL) yıl ortasında % 5.9 idi.

Kaynaklar:

www.gulftoday.ae

www.reuters.com