MUM ÇUBUKLARINI KULLANIRKEN BU HATALARI YAPMAYIN

Mum çubukları, yatırımcıların güçlü ve faydalı analiz yapmalarını sağlayan önemli araçlardır. Ünlü yazar ve konuşmacı olan Steve Nison ise Batı dünyasına mum çubuklarını tanıtan ilk kişi olma ayrıcalığına sahiptir. Nison, en bilineni Japanese Candlestick Charting Techniques (Japon Mum Grafik Teknikleri) olmak üzere üç kitap yazdı. Dünyanın önde gelen teknik analistlerinden biri olarak kabul edilen Nison’ın çalıştığı ünlü kurumlar arasında Fidelity, J.P. Morgan, Goldman Sachs, Morgan Stanley, NYSE ve NASDAQ piyasa yapıcıları, hedge fonları ve bazı finansal yöneticiler bulunuyor.

Nison, "Hemen hemen her yatırımcının mum grafikleri ile yaptığı 4 yaygın ve maliyetli hata"* adlı ders notlarında yatırımcıların hatalarını düzelterek çeşitli teknik bilgiler aktarmış.

Bu yazıda Nison'ın kaçınmanızı öğütlediği mum çubuğu hatalarını sizlerle paylaşıyoruz. Eğer mum grafiği okuma konusunda ön bilgiye ihtiyacınız varsa buraya tıklayabilirsiniz.

1.Hata: İndikatör Kullanmamak

Birçok yatırımcı, mum grafiklerini kullanmak için mevcut yatırım stratejilerini terk etmeleri gerektiğine inanır. Fakat bu kesinlikle doğru değil. Mevcut stratejilerinizi mum grafikleri ile birleştirerek yatırımlarınızın gücünü artırabilirsiniz. Kullanmayı en çok sevdiğiniz piyasa göstergelerini mum çubuklarıyla birleştirdiğinizde ne kadar basit bir şekilde sonuç aldığınızı görerek mutlu olacaksınız.

Mum çubuklarını -Nison'ın tabiriyle- Batı indikatörleriyle birleştirmenin gücünü görmeden önce, mum çubuğunun sadece bir kısmını kullanarak elde ettiğimiz piyasa bilgilerine bir göz atalım. Örneğin uzun beyaz bir mum boğa piyasası olduğunu gösterir. Ancak küçük bir gövde (beyaz veya siyah), boğaların ve ayıların çekişme içerisinde oldukları bir döneme işaret eder. Bu da piyasada bir terse dönüş sinyali olarak algılanabilir. Mavi daire içindeki alanda küçük mum gövdelerinin piyasa trendinin ivme kaybedebileceği konusunda bir uyarı verdiğini görüyoruz. Bir diğer deyişle, Japonların ifade ettiği gibi, "piyasa nefes almakta zorlanıyor".

İlgili Makale: Boğa ve Ayı Piyasasına Dair Her Şey

Şimdi kırmızı çizgiye bakalım. Bu bölge direnç bölgesidir ve Batı indikatörlerinin doğruluğunu buraya bakarak onaylayabilirsiniz. Yani, direnç bölgesinin altındaki küçük mum gövdeleri, göstergeleri okuyabilenler için uzun pozisyondan çıkma, short yapma veya aşağı yönlü opsiyon yatırımı için net bir sinyal verir.

2.Hata: Yatırım Yönetimi Yapmamak

Yatırım yönetimi yapmak, uzun süreli ve başarılı yatırımcılık geçmişine sahip olanlarla kısa süreli yükselişlerin ardından düşüp kaybolanlar arasındaki farkı gösteren en önemli faktörlerden bir tanesidir. Yatırım yönetimi; yatırım takibi, planlaması, risk-getiri analizi, koruyucu emirler, teknik ve derin analizler gibi kapsamlı birçok alanı içerir. Bu yatırım yönetimi araçlarından birisi değişen piyasa koşullarına uyum sağlamaktır. Steve Nison'a göre bu uyum sağlama özelliği adeta bir bukalemunu andırır, yani kendisi kısaca buna “piyasa bukalemunu” diyor. Bir bukalemun rengini çevresine göre değiştirdiğinden, yatırımcılar da piyasanın sunduğu verilere göre piyasadaki duruşlarını değiştirmelidir.

En başarılı yatırımcıların piyasa değişimlerine uyum sağladıkları açıktır. Mum çubuklarıyla bu değişimleri nasıl görebileceğinizi öğrendikten sonra piyasanın değişimini ve bunu nasıl yorumlayacağınızı da öğrenmiş olacaksınız. Bunu yaparak piyasada doğru adımlar atmış olacaksınız. Buna mumların gücü de denebilir, çünkü mumlar piyasanın göstermek istediği sinyalleri hızlı bir şekilde anlamanızda yardımcı olur.

Yukarıdaki grafikte Ocak ayına ait klasik bir boğa deseni görüyoruz. Bu nispeten büyük beyaz mum, daha küçük (neredeyse bir doji) siyah mumla karşılaştırıldığında, boğaların ayıları boğduğunu net bir şekilde görebiliyoruz. Mum çubuklarının çoğu destek ve direnç noktası belirlemede kullanılabilir. Bu grafikte görülen bulish engulfing destek olarak kullanılabilecek kalıplardan birisidir. Bu kalıbın en düşük seviyelerinin Mart ayı ortasında (yeşil okla gösterildiği gibi) nasıl tutulduğuna dikkat edin.

İşte burada piyasa bukalemunu olmak devreye giriyor. Bear Stearns'ın çöktüğü gün S&P bullish engulfing altındaki destek noktasında kırıldı. Ayılar ise fiyatları bu destek noktası altında tutamazlardı. Fakat piyasa, aşırı derecede aşağı yönlü olan haberleri umursamadı ve yoluna devam etti. Bernard Baruch'un dediği gibi “Haberlerin kendisi değil, piyasanın haberlere verdiği tepki önemlidir.”

3.Hata: Her Mum Sinyalinde İşlem Yapmak

Çoğu yatırımcı, piyasa durumuna bağlı olarak her mum sinyalinin farklı alım/satım sonuçları doğruabileceğinin farkında değildir. Bu nedenle mumları, 1.Hata'da açıklandığı gibi Batı indikatörlerini eklemek gibi diğer hususları kullanmadan yatırım yapmak veya test etmek amacıyla kullanmak, mumların finansal olarak tehlikeli bir kullanımıdır ve kesinlikle parasal kayıplara yol açacaktır. Bir mum çubuğunun verdiği sinyali kullanarak yatırım stratejisinde düzenlemeler yapmak gerekir, çünkü nerede durduğunuzu bilmek, mum grafiği okumaktan daha önemlidir. Bir başka deyişle, mum çubukları ve göstergeleri asla tek başına kullanılmamalıdır. Bir mum sinyali yakaladığınızda kendinize şunları sorun: Satın almalı mıyım? Yoksa satış mı yapmalıyım? İşlem yapmamak daha mı iyi? Bu nedenle, mum grafiklerini doğru bir şekilde nasıl kullanacağınız konusunda kendinizi geliştirmeniz ve eğitmeniz, başarınız için çok önemlidir.

Mumların en iyi yanlarından birisi, her piyasada ve zaman diliminde kullanılabilmeleridir. Örneğin, bir Forex grafiğini ele alalım.

Yeşil yarım daire ile gösterilen bullish engulfing deseni ile başlayan ralliye dikkat edin. Bununla birlikte, odak noktamız bu örnekte 1 ve 2'de kırmızı yarım dairelerde gösterilen iki bearish engulfing desendir. Bu iki nokta normalde trend yönünün değişeceğini gösteriyor gibi algılansa da iyi bir mum grafiği okuyucusu özellikle 1 numaralı deseni çok farklı yorumlayabilir. 1. alandaki bearish engulfing destek alanında tamamlanmış. Eğer orada satış yaptıysanız destek alanında satmış oldunuz demektir. Mumların yanlış kullanımından kaçınmak - bu örnekte olduğu gibi - size çok para kazandırabilir.

4.Hata: Mum Çubuklarını Anlayabiliyorum, Hemen İşlem Yapabilirim

Forex'te yatırım yapıyor olun ve karşınızda harika bir giriş fiyatı olsun. Mum çubuklarını kullansanız da kullanmasanız da, çoğu yatırımcı ne zaman pozisyondan çıkacağını bilemiyor. Fakat uygun mum çubuğu bilgisine sahip olduğunuzda, size iyi giriş/çıkış noktaları göstermesi için mumları nasıl kullanacağınızı da öğrenmiş olacaksınız.

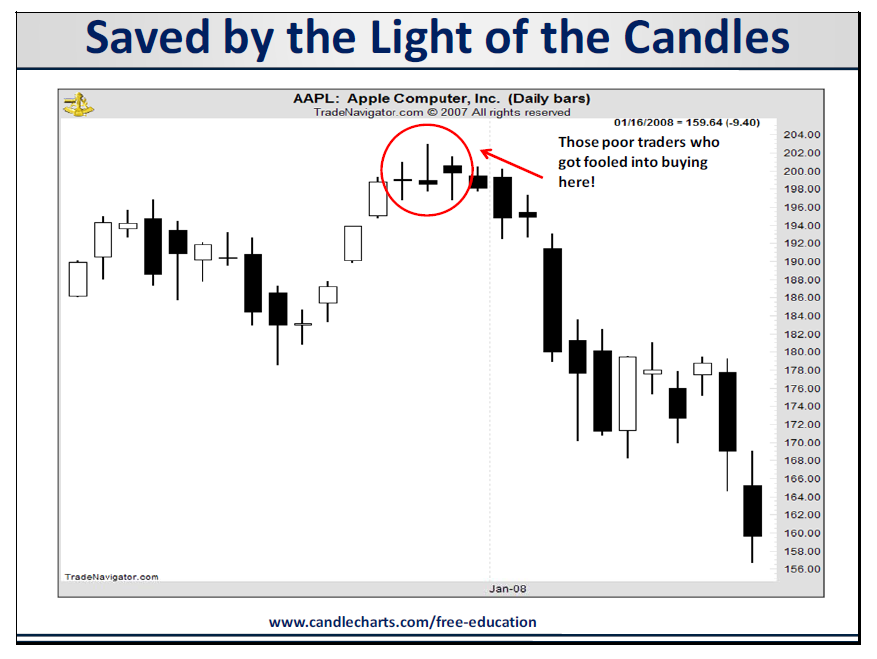

Kırmızı daire içine alınmış bölgede, Apple fiyatı yeni zirve yapıyor ve gayet iyi görünüyor. Fakat gelin işin içine biraz mum çubuklarının benzersiz analiz gücünü katalım. Hisse senedi şu durumda sağlıklı görünüyor olsa da mum çubukları başka şeyler de söylüyor gibi. Mesela, küçük mum gövdeleri uzun pozisyondan çıkmak için güçlü bir sinyal gönderiyor. Longda olmasanız da bu küçük gövdeleri gördüğünüzde long yapmamanız gerektiğini görmüş olacaksınız.

Uzun lafın kısası, en iyi yatırım doğru bilgi ve bilginin doğru kullanımından geçer.

Bol kazançlı günler.

Kaynak: candlecharts.com