BANKACILIK SEKTÖRÜ ve BANKA HİSSELERİ

Warren Buffett'nin banka hisselerini sevmesi hiç de şaşırtıcı değil. Efsanevi yatırımcı, 175 milyar dolarlık portföyünün %30'undan fazlasını bankacılık sektörüne ayırmıştır. Bunun nedeni ise oldukça basit: Banka hisseleri, Buffett'nin bir portföyde olması gerekenler listesinde oldukça önemli bir yere sahip. Öncelikle, bankacılık sektörü ortadan kalkması mümkün olmayan ve topluma hizmet eden çok büyük bir sektördür. Bir diğer husus ise bankacılık sektöründeki iş modelinin karmaşık olmaması ve bu nedenle sektöre dair daha anlaşılır analizler yapılabilmesidir. Son olarak da 2008 ekonomik krizinden bu yana bankacılık sektörü iyileşme göstermiş olsa da bazı banka hisse senetleri hala pazarlık sistemiyle çalışıyor - bu da Buffett için tam bir yatırım fırsatı.

Banka hisse senedi yatırımına dair inceleme yapmadan önce sektöre dair temel bilgileri öğrenelim ve analiz edelim.

Bankacılık Sektörü Nasıl Çalışır?

Banka, mevduat alma ve kredi verme yetkisine sahip bir finansal kuruluştur. Bankalar ayrıca varlık yönetimi, döviz bozdurma gibi finansal hizmetler de sağlayabilirler. Bankalar Türkiye'de mevduat bankaları, kalkınma ve yatırım bankaları, katılım bankaları ve TMSF bünyesindeki bankalar olmak üzere 4'e ayrılır. [1] Çoğu ülkede bankalar, hükümet veya merkez bankası tarafından düzenlenir.

Bankalar mevduat sahiplerine ödediklerinden daha yüksek bir oranda borç vererek para kazanmaktadır. Bankalar genel olarak faiz ödemeleri üzerinden gelir elde eder. Peki faiz oranları tam olarak nasıl belirlenir? Buradaki kilit güç merkez bankasıdır. Örneğin, Federal Rezerv faiz oranlarını yükselttiğinde, bankaların kredilerden aldığı oranlar mevduatlara ödenen orandan daha hızlı büyür. Sonuç olarak, artan faiz oranı bankaların kâr etmesini kolaylaştırır. Geleneksel bankaların çoğu artık faiz oranları düşük olsa bile gelir akışlarını çeşitlendirmenin bir yolu olan faiz dışı gelirlerden para kazanırlar. Bunlar; işlem ücretleri, kredili mevduat ücretleri, ipotek ücretleri, transfer ücretleri, komisyon gibi birçok gelirden meydana gelir.

Bir bankanın nasıl para kazandığını anlamak, kredi döngüsündeki veya faiz oranlarındaki artış gibi piyasa olaylarının bir bankayı diğerlerine kıyasla nasıl etkileyeceğine dair bir tahmin yürütülmesi konusunda yardımcı olur.

İlginizi Çekebilir: Kredi Türleri ve Kredi Hesaplama

Türkiye'de Bankacılık Sektörü

"Türkiye’de bankacılık ticari ve mevduat bankacılığı ağırlıklı gelişirken, sermaye kıtlığı sanayi kuruluşlarını banka sahibi olmaya yöneltti. Kontrollü bankacılık döneminin ardından 1980 yılında serbest bankacılığa geçildi. Ancak, bu süreç 2001 krizine kadar sancılı bir şekilde ilerlemiş, finans kesimi krizleri Türkiye ekonomisinin gelişmesini etkilemiştir. 2001 krizi ile alınan önlemler bankacılık sektörüne istikrar getirmiş, sermaye yeterlik oranı yükselmiş bankacılık sıkı denetim altına alınmış, sektörde yabancı sermayenin payı artmıştır. Kamu bankalarının hem şube hem de mevduat olarak bankacılık sektöründeki payı azalmıştır. Bankacılık sektörü globalleşirken, ulusalcı özelliğini kaybetmiştir.

Türkiye’de bankacılık krizler, güven bunalımları, dolandırıcılık ve çeşitli belirsizlikler ve istikrarsızlıklar içinde gelişmiş, kamu sektörü bankacılığın gelişmesinde etkili olmuştur. Kamu bankaları sanayileşmede öncü rolü oynamışlar, yatırım ve kalkınma bankaları kurulsa da gelişigüzel iktisat politikaları, siyasi belirsizlikler, finansman yöntemleri konusundaki tartışmalar yasal ve fiziksel alt yapı ve girişimcilik konusundaki yetersizlikler kalkınma bankalarının başarısını belirlemiştir. Kalkınma bankaları deneyimi 1980'lerde sanayileşme hedefinin ortadan kalkmasıyla bir kenara itilmiştir. Özellikle, 1980'lerde mali kesime ilişkin politika ve uygulamaların kalkınma ve sanayileşmenin teknik tercihlerinden uzaklaşarak, ticari ve kısa vadeli finansal yatırımların ön plana geçmesine yol açmıştır. Türkiye’de başta bankacılık kesimi olmak üzere, mali kesim ve kurumların politikaları belirlenirken ülkenin sermaye birikimi, gelişme ve sanayileşme hedefleri ve teknik tercihleriyle birlikte düşünme geleneği ihmal edilmiştir." [2]

Türkiye'de bankacılık sektörü, 2019 yılına geldiğimizde çeşitli içsel ve dışsal birçok değişkene cevap vererek rekabet koşullarına uyum sağlamaya çalıştı. Performans açısından bakıldığında ülkemizde bu sektörün trendleri yakalamaya çalıştığı ve gayretli bir performans sergilediği görülmektedir. Denetim, vergi ve danışmanlık hizmetleri sağlayıcısı olan KPMG'nin 2020 yılı bankacılık görüş raporuna göre Türk bankacılık sistemi, finansal koşulların yeniden öngörülebilir seviyeye gelmesi ile birlikte yeniden büyüme trendine gireceğinin işaretlerini verdi. [3]

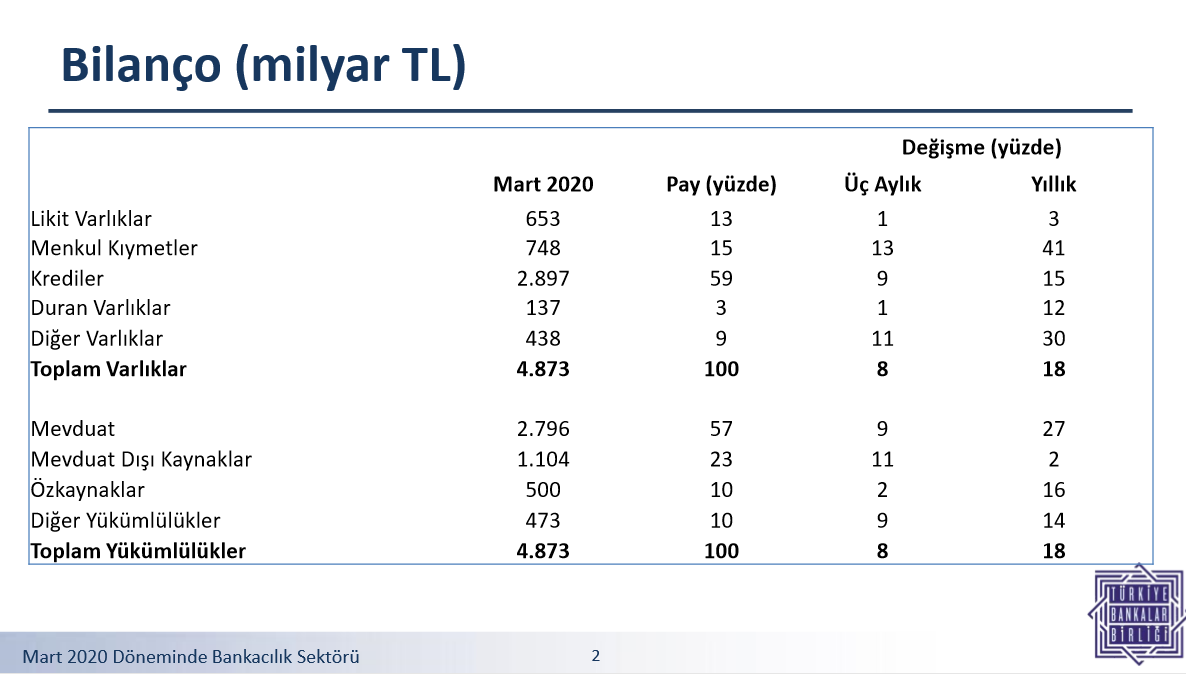

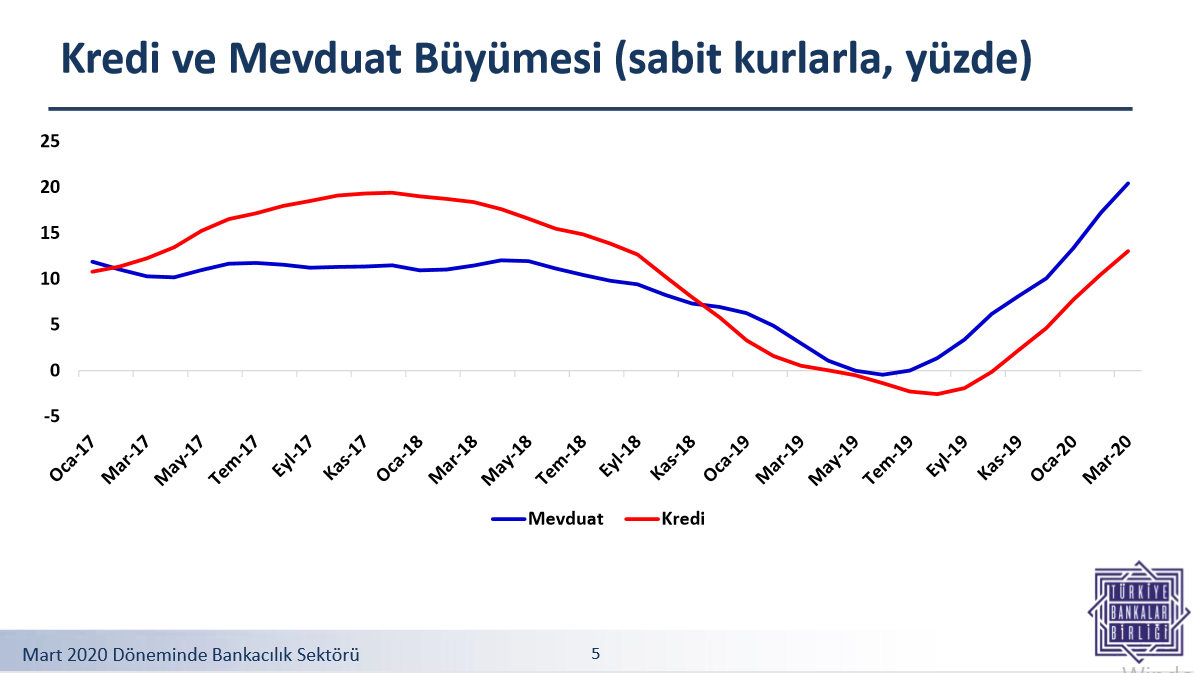

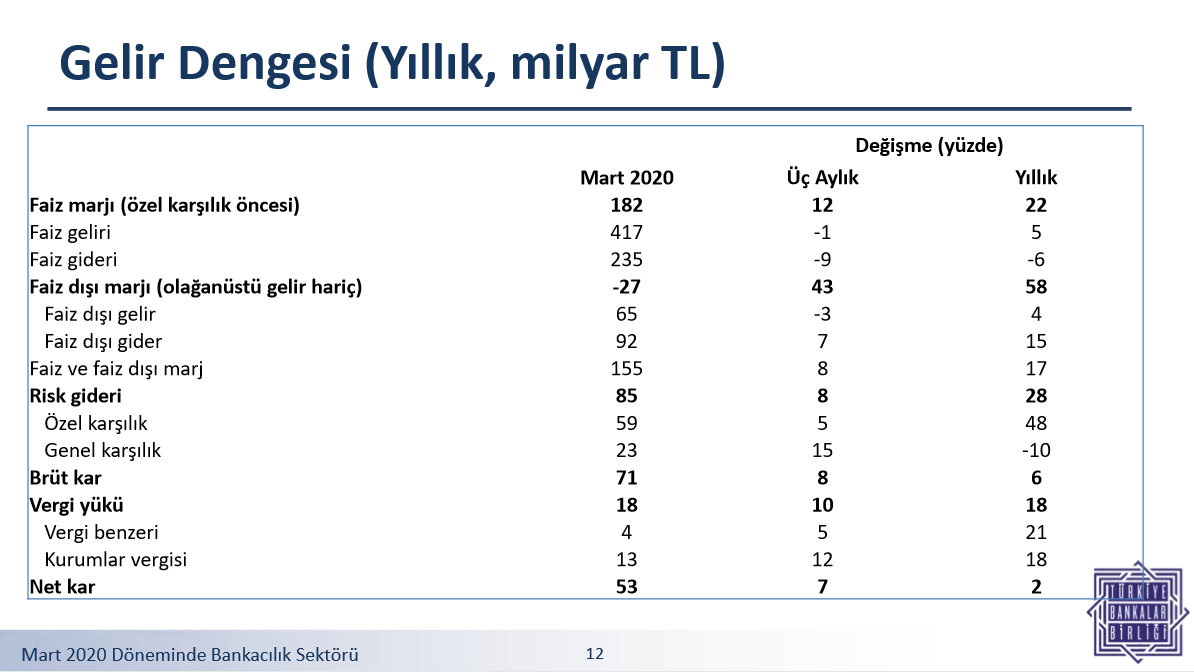

Türk Bankalar Birliği'nin BDDK verileriyle hazırladığı raporda Mart 2020 dönemine ait Türk bankacılık sektörü grafikler halinde verilmiştir: [4]

30 Nisan tarihli verilerle Türk bankacılık sektörünün konsolide olmayan ana göstergeleri: [5]

Mart 2020 döneminde Türk Bankacılık Sektörünün aktif büyüklüğü 4.873.004 milyon TL olarak gerçekleşmiştir. Sektörün aktif toplamı 2019 yıl sonuna göre 382.187 milyon TL (%8,5) artmıştır. Mart 2020 döneminde en büyük aktif kalemi olan krediler 2.896.521 milyon TL, menkul değerler 748.419 milyon TL’dir.

2019 yılsonuna göre sektörün aktif büyüklüğü %8,5, krediler toplamı %9,1, menkul değerler toplamı ise %13,2 oranında artmıştır. Bu dönemde kredilerin takibe dönüşüm oranı %4,96 olmuştur. Bankaların kaynakları içinde, en büyük fon kaynağı durumunda olan mevduat 2019 yıl sonuna göre %8,9 artışla 2.796.185 milyon TL olmuştur. 2019 yılsonuna göre özkaynak toplamı %1,6 artışla 500.170 milyon TL olurken, Mart 2020 döneminde sektörün dönem net kârı 15.794 milyon TL, sermaye yeterliliği standart oranı ise %17,90 seviyesinde bulunmaktadır.

Banka Hisse Senetlerine Yatırım Yapmak

Banka hisse senetlerine yatırım yapma riski bu kurumların hisse fiyatlarına yeterince dahil edilmeli ve alıcılar fiyat düzeltmelerinin bir satın alma fırsatını mı yoksa bir ayı tuzağını mı temsil ettiğini anlayabilmelidir. 2020 yılında ekonomiyi zayıflatan koronavirüs gibi çeşitli olumsuz etkenler banka yatırımcıları için ciddi endişe kaynağı olmuştur. Covid-19 salgınıyla birlikte, kurumsal müşteriler likiditeyi artırmak adına aksiyon almaya başladılar. Bununla birlikte hükümet ve düzenleyici kurumlar koronavirüs etkisini en az seviyeye indirmek için harekete geçtiler. Ekonomide ve bankacılık sektöründe olumsuz hava devam ederken potansiyel olan bölgesel ve uluslararası fon kaynaklarına ulaşım zorlaşıyor. Buna rağmen bankaların mücadelesi tüm hızıyla sürüyor.

Türkiye'deki Banka Hisseleri

QNB Finansbank A.Ş. (QNBFB)

Türkiye Sınai Kalkınma Bankası A.Ş. (TSKB)

ICBC Turkey Bank A.Ş. (ICBCT)

Albaraka Türk Katılım Bankası A.Ş. (ALBRK)

Türkiye Vakıflar Bankası T.A.O. (VAKBN)

Şekerbank T.A.Ş. (SKBNK)

Yapi ve Kredi Bankası A.Ş. (YKBNK)

Türkiye Halk Bankası (HALKB)

Türkiye İş Bankası A.Ş. Class C (ISCTR)

Türkiye Garanti Bankası (GARAN)

Akbank T.A.Ş (AKBNK)

Denizbank A.Ş. (DENIZ)

Son 1 yıl içinde en yüksek performansı gösteren ilk 3 banka QNB Finansbank A.Ş. (QNBFB), Türkiye Sınai Kalkınma Bankası A.Ş. (TSKB) ve ICBC Turkey Bank A.Ş. (ICBCT)' dir. Bu bankalara kısaca göz atalım:

QNB Finansbank A.Ş. (QNBFB): Finansbank A.Ş, 26 Ekim 1987 tarihinde 4 milyon dolar ödenmiş sermaye ile kuruldu. Türkiye'de halka açılan ilk özel sektör bankası olma özelliğine sahiptir. Hisseleri 3 Şubat 1990 tarihinde İMKB (yeni adıyla Borsa İstanbul (BİST))'de işlem görmeye başlamıştır.

Türkiye Sınai Kalkınma Bankası A.Ş. (TSKB): 1950 yılında Dünya Bankası, T.C. Merkez Bankası desteği ve ticari bankaların pay sahipliği ile Türkiye'nin ilk özel kalkınma ve yatırım bankası olarak İstanbul’da kurulan TSKB; kurumsal bankacılık, yatırım bankacılığı ve danışmanlık alanlarında hizmetler veriyor.

ICBC Turkey Bank A.Ş. (ICBCT): Tekstilbank, 1986 yılında tekstil sektörünün genel olarak faaliyet gösteren Rüştü Akın'ın sahibi olduğu, Akın Şirketler Grubu tarafından kurulmuştur. Çinli bankacılık grubu ICBC'nin (Industrial and Commercial Bank of China) 22 Mayıs 2015 tarihinde bankaya ait hisselerin % 75,5'lik kısmını 668.810.011,63 TL'ye satın almasının ardından 23 Kasım 2015 tarihinde bankanın ismi ICBC Turkey Bank A.Ş. olmuştur. ICBC’nin sahip olduğu hisseler dışında geri kalan hisseler Borsa İstanbul'da (BIST) işlem görmektedir.

Kaynaklar:

[1]https://www.bddk.org.tr/Kuruluslar-Kategori/Bankalar/1

[2]Coşar, Nevin. (2009). Türkiye'de Bankacılığın Tarihsel Gelişimi.[3]https://home.kpmg/tr/tr/home/gorusler/2019/12/sektorel-bakis-2020-bankacilik.html

[4]https://www.tbb.org.tr/Content/Upload/Dokuman/7666/Mart_2020_doneminde_Bankacilik_Sektoru.pdf

[5]Bankacılık Düzenleme ve Denetleme Kurumu, Haber Bülteni. 30 Nisan 2020.