MUM GRAFİKLERİ NASIL OKUNUR?

Mum grafikleri, yatırımcıların güçlü, hesaplanmış alım/satım planları oluşturmalarına yardımcı olabilecek bir ton bilgi içerir. Peki bu bilginin lehinize çalışmasını sağlamak için neye ihtiyacınız var? Cevabı çok basit: güçlü bir rehbere.

Yatırımda daha yeniyseniz, muhtemelen en basit ve en korkutucu çizgi ve çubuk grafiklerine bakarak işe başlamışsınızdır. Ancak, piyasayı daha iyi anlamaya başladığınızda, hisse senedi grafiği analizlerini repertuarınıza eklemek için harika bir araç daha mevcut: mum grafikleri.

İlk bakışta bu grafikler size karmaşık gelecektir, korkmayın. Başlangıçta okuması zor gibi görünmesine rağmen aslında işin sırrını öğrendiğinizde kolayca bu grafiği okuyup yorumlayabilirsiniz. Mum grafiklerinin bir diğer faydası da bir hisse senedinde neler olup bittiği konusunda çok daha iyi ve kapsamlı bir kuşbakışı görünüm sağlamasıdır. Yani diğer grafiklerden daha çok şey anlatır diyebiliriz.

Mumları öğrenmeye hazır mısınız? Bu rehberle birlikte temel mum grafiği bilgileri ve okuması üzerine küçük bir eğitim almış olacaksınız. Ayrıca temel kalıpları ve bulduğunuz bilgileri nasıl okuyup kullanacağınızı da ele alacağım. Hazırsanız rehberimize başlayalım:

MUM GRAFİĞİ NEDİR?

Önce genel kültür: Mum grafiklerinin tarihi şaşırtıcı bir şekilde oldukça eskiye dayanır: 18.yüzyıla! Rivayete göre Osaka'da bir pirinç tüccarı, sektörde öne geçmek için çalışanlarını belli bölgelere göndererek piyasa hakkında bilgi alıyordu. Net olmasa da, kurduğu ağ ile birlikte geliştirdiği mum grafiğine benzeyen bir grafikle piyasa takibini rahatlıkla yapabiliyordu. Fakat bu bilginin kesinliği yok.

Yıllar sonra “Japon Mum Grafik Teknikleri” kitabını yazan Steve Nison aracılığıyla mum grafikleri geniş bir alana yayıldı.

-> Mum Grafiklerine Giriş

Her bir mum çubuğu, belirlediğiniz belirli bir zaman diliminde bir hisse senedinin açık, yakın, yüksek ve düşük fiyatlarını gösterebilir. Ama gerçekten bir mum grafiği, aslında onu okumayı öğrendikten sonra, bundan daha fazlasını sunar.

Diğer hisse senedi grafiklerinde olduğu gibi, mumlar da trendleri onaylamanıza ve daha eğitimli bir şekilde yatırım kararları vermenizi sağlayacak yatırım şemaları oluşturmanızı sağlarlar.

MUM GRAFİĞİ NASIL OKUNUR?

Bir mum grafiği ilk bakışta son derece karmaşık görünebilir.

Kural: Asla öğrenmekten vazgeçmeyin.

İyi Haber: Mum grafiğini anlamak sandığınızdan çok daha kolaydır.

Nasıl mı?

Gelin birlikte bakalım:

Mumların iki önemli kısmı vardır: gövde (body) ve kuyruk/gölge (shadow).

Mum gövdesi bir sütun mum gibi görünür ve kuyruk da mumun fitili gibi görünür. Kuyruk, gövdenin her iki yönünde, yukarı veya aşağı - bazen her iki uca da uzanabilir. Genel olarak bir mum grafiği şöyle görünür:

Mumun gövdesi, belirlediğiniz süre zarfında size bazı temel şeyleri söyleyebilir:

.Açılış fiyatı

.Kapanış fiyatı

.Hisse fiyatının yönü (yukarı ya da aşağı)

-> Mum Çubuğu Renkleri Ne Anlama Gelir?

Yeşil bir mum çubuğu, borsa kapanış fiyatının açılış fiyatından yüksek olduğunu size bildirir. Öte yandan, kırmızı mumlar kapanış fiyatının açılış fiyatından düşük olduğunu göstermektedir. Mum gövdesinin altında, açılış veya kapanış fiyatını bulabilirsiniz.

Yeşil bir mum çubuğunun altında açılış fiyatını ve üstünde ise kapanış fiyatını göreceksiniz. Kırmızı bir mumda ise en üstte açılış fiyatını ve en altta kapanış fiyatını göreceksiniz.

Peki ya kuyruklar? Onlar da belirlediğiniz süre zarfında size en yüksek ve en düşük seviyeyi gösterebilirler.

Üst kuyruk, mumun yükseliş veya düşüş durumundan (bearish/bullish) bağımsız olan en yüksek düzeyini temsil eder. Alt kuyruk da dönemin düşük seviyesini gösterir.

-> Bu bağlamda "boğa ve ayı piyasaları" hakkında detaylı bilgi sahibi olmanız sizin yararınızadır. Buraya tıklayarak bu piyasalarla ilgili tüm bilgilere ulaşabilirsiniz.

MUM GRAFİK TÜRLERİ NELERDİR?

Şimdi bir mum grafiğini nasıl okuyacağınıza dair biraz kafanızda fikir oluştuğuna göre sıra farklı kalıplarla tanışmada.

Bu bölümde 2 tip mum formasyonu göreceğiz; 1.si boğa, 2.si ise ayı formasyonları.

-> Boğa Formasyonları

Boğa formasyonundaki mum çubukları, açılış fiyatından daha yüksek bir kapanış fiyatına sahiptir ve yükseliş eğilimi gösterirler. Grafik için belirlediğiniz süre içerisinde trend yükselirse çubuklar yeşil renkte görünür. Boğa formasyonlarının bazı tipleri vardır:

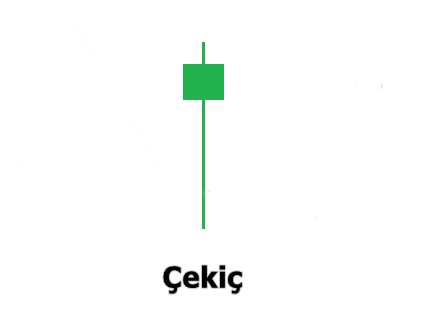

1.Çekiç (The Hammer)

Bu tip, bir trendin dip seviyesinde ya da bir düşüş trendinde oluşur. Bu tipte mumun gövdesi kısadır ve altındaki kuyruk tam tersine, uzundur. Bu görüntüsüyle çekice benzer. Çekiç, satıcıların işlem gününde fiyatları aşağı çektiğini gösteriyor olabilir ama alıcıların alım/satım gününü daha da yukarı çekmeye geldiklerine işaret eder. Fakat burada trendin yükseldiğini doğrulayabilmek önemlidir. Bu nedenle dikkatli olun ve işlem hacmini kontrol etmeyi unutmayın.

2.Ters Çevrilmiş Çekiç (Inverted Hammer)

Çekiçin bir başka varyasyonudur. Ters çevrilmiş çekiçte mum gövdesinin üzerinde uzun bir fitil (kuyruk) bulunur. Dolayısıyla piyasalarda düşüş eğilimi görülürse, piyasanın daha yüksek test ettiğini, sonra satış yapıldığını gösteriyor olabilir.

Yatırımcılar, piyasanın daha yüksek testlere istekli olduğu ve daha fazla yükselen fiyat arayışında olduğu konusunda ipucu verebilir. Bunun yanında fiyatlarda geri dönüşün erken bir göstergesi olabilir. Bu, açılış fiyatının çok sayıda alım, ardından fiyatın açılış fiyatının altına düşemediği birçok satıştan sonra geldiğinin bir işareti olabilir.

3.Sabah Yıldızı (The Morning Star)

Sabahın ilk ışıkları gibi, sabah yıldızı da önünüzdeki yeni yatırımlarda sizin için bir umut ışığı olabilir.

Bu modelde 3 mum bulunur:

-1.si uzun kırmızı bir mumdur.

-Orta kısım kısa bir gövdeye sahiptir. Kırmızı ya da yeşil olabilir.

-3.sü kısa yeşil bir gövdeye sahiptir.

Bu tip mum, önceki satış baskısının azaldığını gösterir. 3. mum, potansiyel olarak yükseliş eğilimi gösteren, satın alma eğilimindeki bir canlanma trendi olduğunu gösterebilir.

-> Ayı Formasyonları

Ayı mum çubukları, açılış fiyatından daha düşük bir kapanış fiyatına sahiptir ve düşüş eğilimi gösterirler. Trend, grafik için belirlediğiniz süre içinde yükseliyorsa mumlar kırmızı renkte görüntülenir.

1.Yutan Ayı (Bearish Engulfing)

Bu model bazen bir yükseliş eğiliminin zirvesinde veya bir düşüş trendi sırasında bir düzeltme olduğunda ortaya çıkar. Bu model 2 mum çubuğuyla karakterizedir:

-1.si uzun bir gövdeye ve küçük kuyruklara sahiptir.

-2.si tüm mumları içine alan ilk mumun gövdesini tamamen kaplar. İkinci mum önceki kazanımları tersine çevirirken, momentumdaki toplam tersine çevreyi gösterir. Onu düşüren şey budur.

2.Akşam Yıldızı (Evening Star)

Akşam yıldızı, sabah yıldızı formasyonunun tam zıttıdır ama bunda da 3 mum bulunur:

-1. mum en yüksek seviyeye yaklaşan mumdur.

-2. mum, küçük bir gövdeyle ilkinin üstüne uzanır.

-3. mum, ilk mumun gövdesinin ortasından öteye, ikinci mumun altına doğru kayar.

-> Diğer Temel Mum Formasyonları

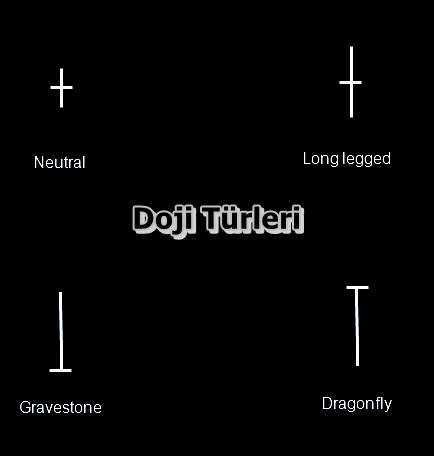

"Doji"

Mum formasyonlarına çalışmaya başladığınızda çok fazla karşılaşacağınız bir başka terim ise "doji". Doji, özel bir mum formasyonudur. Bu mum, açılış ve kapanış fiyatlarının hemen hemen eşit olduğunu gösterir. Bir doji mumu, uzun bir artı işareti gibi görünür. Kendi başına bu mum tipi nötrdür, ancak farklı şekillerde de grafiklerde görünebilir. Doji genelde teknik analizde kararsızlık gösterebilen ters bir trendin işareti olarak algılanır. Kararsız durumlarda doji, trendin değişmek üzere olduğuna dair bir işaret olabilir. Ancak bu her zaman doğru değildir.

Doji, bir trend devam etmeden önce alıcıların veya satıcıların geçici olarak durduğu bir anı da temsil edebilir. Bu şekilde, bir sonraki hamlesine hazırlık için pazarın konsolidasyona girebileceğini gösterir.

MUM GRAFİKLERİYLE ALIŞTIRMA YAPMADAN ÖNCE DİKKAT ETMENİZ GEREKENLER

Mum grafiklerini kullanmaya ne zaman başlayabilirsiniz? Öncelikle bazı hususları hatırlatmakta fayda var:

-> Sadece mum grafiklere bakarak işlem yapmayın. Mumlar size bir hisse senedinin momentumu hakkında çok şey söyleyebilir, ancak hisse senedi araştırmanızın sadece bir parçası olmalıdırlar. Grafik araştırmanızı temel araştırmalarla ve göstergeleri de kontrol ederek temellendirdiğinizden emin olun.

-> Kuyruklar önemlidir. Uzun bir kuyruk varsa bu, genellikle alım/satım baskısına karşı bir direnç olduğunun göstergesidir.

-> Zaman aralığı önemlidir. Görmediğiniz bir şeyi gördüğünüzü düşünerek hata yapmayın. Mesela bir yıllık grafik, gün içi grafiğinden farklıdır. Hangi zaman aralığına baktığınızı iyi bilin.

-> Doji'yi unutmayın. Doji alıcılar ve satıcılar arasındaki dengeyi gösterebilir ve size trend dönüş sinyali verebilir. Bu nedenle doji ve çeşitleri hakkında sağlam bilgi edinmelisiniz.

Artık hazırsınız! Bu bilgiler ışığında mum grafiklerini yorumlamaya başlayabilirsiniz. Tabii ki burada bahsetmediğim birçok mum formasyonu mevcut. İlerleyen zamanlarda onları tanıtan bir yazı da gelebilir. Takipte kalın.

Bol kazançlı günler dileriz.

Kaynaklar:

https://stockstotrade.com

www.investorsunderground.com