TÜRKİYE'DE VERGİ SİSTEMİ

Vergi; birey ve kurumların devlete ödemek zorunda oldukları, kanunla belirlenmiş olan harçlardır. Vergilerin alınmasının temel sebebi; sağlık, eğitim, ulaşım gibi kamusal alanların hizmet giderlerinin karşılanmasıdır.

Türkiye'de alınan çeşitli vergi türleri vardır: gelir vergisi, kurumlar vergisi, katma değer vergisi, vb. Bu vergilere ait mevzuatlar, Gelir İdaresi Başkanlığı'nın web sitesinde görüntülenebilir.

Türkiye'de Alınan Vergi Türleri

Ülkemizde temel olarak harcamalara, gelire ve servete göre alınan vergi türleri bulunur. Hepsini tek tek inceleyelim.

1.Gelire Göre Alınan Vergiler

a)Gelir Vergisi: Türkiye'de ikamet edenlerden alınan vergi. GİB'e göre gelir unsurları:

-Ticarî kazançlar,

-Ziraî kazançlar,

-Ücretler (maaş),

-Serbest meslek kazançları,

-Gayrimenkul sermaye iratları,

-Menkul sermaye iratları,

-Diğer kazanç ve iratlar.

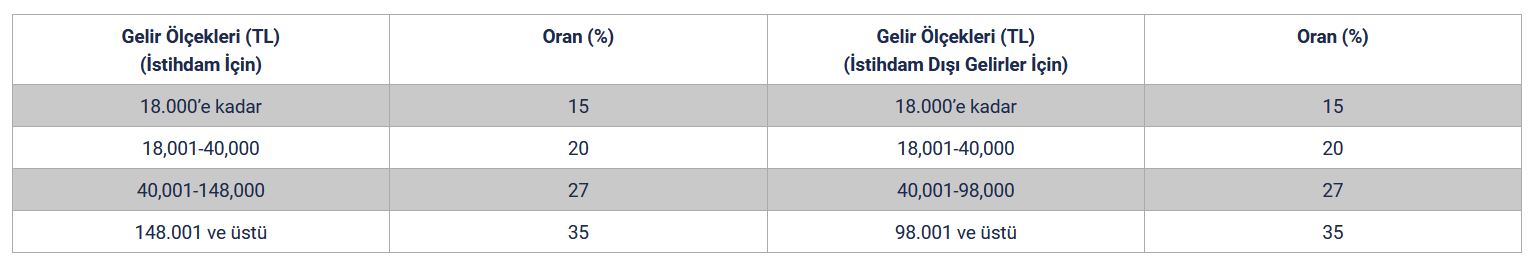

T.C. Cumhurbaşkanlığı Yatırım Ofisi'ne göre, şahsi gelir vergisi oranları %15 - %35 arasında değişir. 2019 yılına ait şahsi gelir vergisi oranları:

b)Kurumlar Vergisi: Sermaye şirketleri, kooperatifler, kamu iktisadi müesseseleri, dernek ve vakıflara air iktisadi işletmeler ve iş ortaklıklarından alınan vergi.

2.Harcamalara Göre Alınan Vergiler

a)Katma Değer Vergisi (KDV): KDV, mal ve hizmeti sağlayan tarafın ödediği ancak hizmetsağlanana kadar yüklenen bir harcama vergisidir ve %1'den %18'e kadar değişkenlik gösterir. Ticari, sınai, zirai faaliyet ve serbest meslek faaliyeti çerçevesinde yapılan teslim ve hizmetler, mal ve hizmet ithalatlarının tümü ve diğer faaliyetler neticesinde sağlanan teslim ve hizmetler:

-Posta, telefon, telgraf, teleks ve bunlara benzer hizmetler ile radyo ve televizyon hizmetleri,

-Her türlü şans ve talih oyunlarının tertiplenmesi ve oynanması,

-Profesyonel sanatçıların yer aldığı gösteriler ve konserler ile profesyonel sporcuların katıldığı sportif faaliyetler, maçlar, yarışlar ve yarışmalar tertiplenmesi, gösterilmesi,

-Müzayede mahallerinde ve gümrük depolarında yapılan satışlar ile 10/2/2005 tarihli ve 5300 sayılı Tarım Ürünleri Lisanslı Depoculuk Kanununa göre düzenlenen ürün senetlerinin, senedin temsil ettiği ürünü depodan çekecek olanlara teslimi,

-Boru hattı ile hampetrol, gaz ve bunların ürünlerinin taşınmaları,

-Gelir Vergisi Kanununun 70 inci maddesinde belirtilen mal ve hakların kiralanması işlemleri,

-Genel ve katma bütçeli idarelere, il özel idarelerine, belediyeler ve köyler ile bunların teşkil ettikleri birliklere, üniversitelere, dernek ve vakıflara, her türlü mesleki kuruluşlara ait veya tabi olan veyahut bunlar tarafından kurulan veya işletilen müesseseler ile döner sermayeli kuruluşların veya bunlara ait veya tabi diğer müesseselerin ticarî, sınaî, ziraî ve mesleki nitelikteki teslim ve hizmetleri,

-Rekabet eşitsizliğini gidermek maksadıyla isteğe bağlı mükellefiyetler suretiyle vergilendirilecek teslim ve hizmetler.

KDV hesaplama formülleri:

KDV hariç ürün fiyatı × (1+KDV oranı)

KDV dâhil ürünün fiyatı ÷ (1+KDV)

-> %1 KDV uygulanan mallar: buğday unu, buğday unundan imal edilen her türlü ekmek, yufka, 150 metrekareye kadar olan konut teslimleri.

-> %8 KDV uygulanan mallar: kümes hayvanları, balıklar, süt, süt tozu, ayran, yoğurt, yumurta, peynir, tahin, pekmez, helva, pestil, reçel, bal, nohut, mercimek, kuru fasulye.

-> %18 KDV uygulanan mallar: telekomünikasyon malları, mobilyalar, beyaz eşya, adaçayı, kayısı çekirdeği, susam, vb.

b)Özel Tüketim Vergisi (ÖTV): ÖTV, harcama kategorisinde ve belirli mal ve ürünler üzerinden alınan vergisi türüdür. Bu verginin kapsamına giren alanlar: petrol ürünleri, doğal gaz, makine yağları, çözücüler, çözücü türevleri, otomobiller ve diğer taşıtlar, motosikletler, uçaklar, helikopterler, yatlar, tütün ve tütün ürünleri, alkollü içecekler, lüks tüketim maddeleri.

c)Bankacılık ve Sigorta Muameleleri Vergisi: Bankaların kazançları üzerine uygulanan vergi türüdür ve oranı genelde %5'tir. Bankalar arası işlemlerde faiz oranı %1 olurken kambiyo işlemlerinden elde edilen kazançlar üzerine vergi uygulanmaz.

d)Damga Vergisi: Damga vergisi; çeşitli sözleşmeler, borç senetleri, sermaye iştirakleri, kredi ve teminat mektupları, mali bildirimler ve bordrolar gibi belgeler için uygulanır. Mükellefleri:

-Damga Vergisinin mükellefi kağıtları imza edenlerdir.

-Resmi dairelerle kişiler arasındaki işlemlere ait kağıtların Damga Vergisini kişiler öder.

-Yabancı memleketlerle Türkiye`deki yabancı elçilik ve konsolosluklarda düzenlenen kağıtların vergisini, Türkiye`de bu kağıtları resmi dairelere ibraz eden, üzerlerinde devir veya ciro işlemleri yapanlar veya herhangi bir suretle hükümlerinden faydalananlar öderler. Ancak bunlardan ticari veya mütedavil kağıt mahiyetinde bulunanların vergisini, bunları en evvel satan veya kabul veya başka suretle kullanan kişiler öderler.

3)Varlık Vergileri

a)Emlak Vergisi: Türkiye sınırları dahilinde bulunan binalara uygulanan vergidir. Yapıldığı maddeden bağımsız olarak tüm bina sıfatını taşıyan varlıklar bu vergi kapsamına dahil edilir. Ülkemizdeki binalar %0.1 - 0.6 arasında emlak vergisine tabidir.

b)Motorlu Taşıt Vergisi: Trafik şube veya bürolarına kayıt ve tescil edilmiş bulunan motorlu kara taşıtları, Ulaştırma Bakanlığı Sivil Havacılık Genel Müdürlüğü'ne kayı bulunan ve onaylanmış uçak ve helikopterler bu verginin kapsamındadır. Bu verginin bedeli her yıl yeniden belirlenir. Burada dikkat edilen husus araçların yaşı ve motor hacmidir.

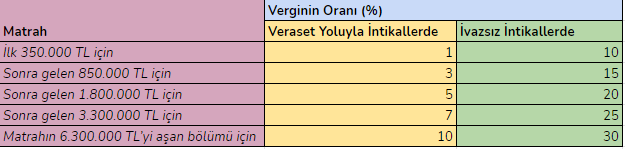

c)Veraset ve İntikal Vergisi: T.C. vatandaşı olanlara ait malların miras yoluyla ya da karşılıksız bir şekilde başka bir kişiye geçmesi sonucu alınan vergidir. Bu vergilerin oranları ise şöyledir:

Kaynaklar:

-https://www.invest.gov.tr/tr/investmentguide/sayfalar/tax-guide.aspx

-https://www.gib.gov.tr/gibmevzuat